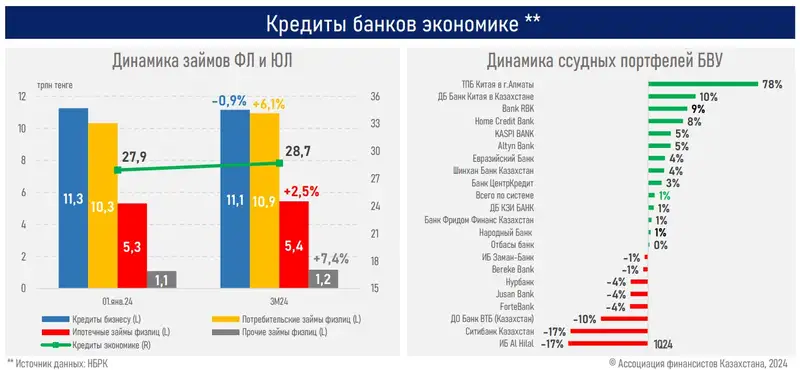

За первые три месяца 2024 года объём выдачи новых кредитов заметно вырос по сравнению с прошлым годом. При этом розничные кредиты уступили место ипотеке, сообщает Zakon.kz.

Объёмы выдачи новых займов в первом квартале 2024 года сохранили прирост, несмотря на жесткие финансовые условия, снижение инвестиций в основной капитал и общее замедление роста экономики, отмечают в аналитическом центре Ассоциации финансистов Казахстана (АФК).

За январь-март банки выдали новых кредитов на 7,9 трлн тенге. Это на 2,2 трлн, или 37%, выше, чем за тот же период в прошлом году (5,8 трлн тенге).

"В разрезе субъектов кредитования доли в выдаче сравнялись – 50% от 7,9 трлн было выдано субъектам предпринимательства, другая половина – населению". АФК

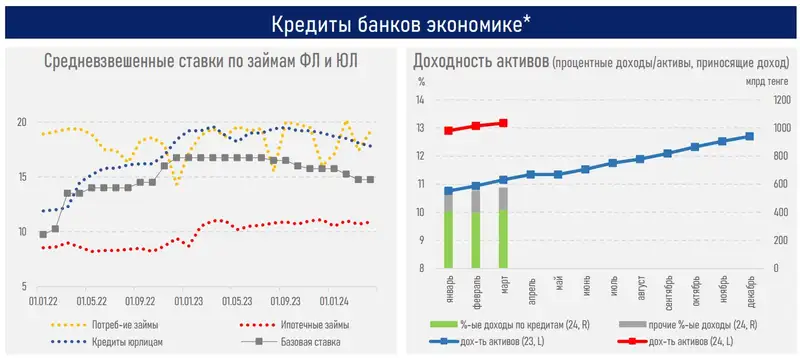

Отмечается, что ценовые условия по кредитам улучшились для бизнеса. Так, средневзвешенная ставка по кредитам снизилась с 18,7% в начале года до 17,9% по итогам квартала. В розничном сегменте ситуация несколько ухудшилась. Ставки выросли с 17,9% до 20%. По данным АФК, главным образом это произошло из-за маркетинговых акций, проводимых в конце года. Другими словами, из-за так называемой низкой базы конца года.

"По сравнению с 1 кварталом 2023 года за первые три месяца текущего года в розничном кредитовании сменился драйвер роста. Если ранее в его роли выступали потребительские займы, то теперь – ипотека (+55%)". АФК

В корпоративном кредитовании темп роста выдачи новых кредитов распределился следующим образом: субъекты малого предпринимательства (+37%), среднего (+21%), крупного (+33%). Таким образом, произошел двухзначный рост по всем направлениям, подчеркивается в обзоре.

По данным Ассоциации, финансирование кредитной активности происходило за счёт роста собственного капитала банков и притока корпоративных депозитов. При этом розничные депозиты несколько снизились. Снижение депозитов физлиц может объясняться повышением расходов населения на потребление, полагают в аналитическом центре.

В АФК подчеркнули, что кредитное качество портфеля остается высоким – NPL по балансу вырос на 65 млрд до 930 млрд, что составляет 3,1% от ссудного портфеля.

Ранее Zakon.kz также сообщал, какими могут быть курсы доллара и рубля в следующем году.